Grundsteuer in Sachsen-Anhalt

- ELSTER Klick-Anleitung zur Erstellung der Grundsteuererklärung

- Häufig gestellte Fragen

- Grundsteuerwertbescheid vom Finanzamt

- Anzeigepflichten (Stand: Dezember 2024)

- Allgemeines zur Grundsteuer

- Reform der Grundsteuer

- Rechtliche Grundlagen

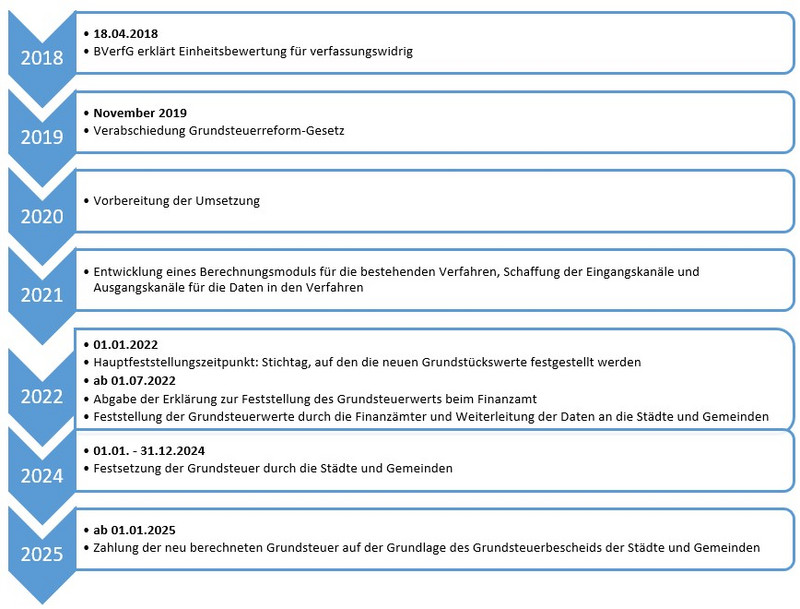

- Zeitstrahl Grundsteuer

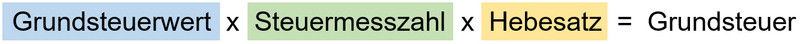

- Berechnung der Grundsteuer

- Grundsteuerwerterklärung

- Grundsteuerwertbescheid

- Grundsteuermessbescheid

- Grundsteuerbescheid

- Wichtiger Hinweis zum ZENSUS

- Vordrucke zur Erklärung Grundsteuer

ELSTER Klick-Anleitung zur Erstellung der Grundsteuererklärung

Häufig gestellte Fragen

Grundsteuerwertbescheid vom Finanzamt

Wer seine Grundsteuererklärung abgegeben und von seinem zuständigen Finanzamt den Bescheid zum Grundsteuerwert erhalten hat, findet hier Erläuterungen anhand eines Muster-Bescheides.

Anzeigepflichten (Stand: Dezember 2024)

Im Rahmen der Grundsteuerreform wurde eine Anzeigepflicht eingeführt, die ab dem Jahr 2022 gilt.

Wesentliche Änderungen der tatsächlichen Verhältnisse, etwa Veränderungen am Grundstück, Gebäude oder der Nutzung, müssen beim Finanzamt angezeigt werden. Das gilt z.B. dann, wenn ein bisher unbebautes Grundstück bebaut, ein Gebäude oder Gebäudeteil abgerissen oder ein zu Wohnzwecken genutztes Gebäude nun geschäftlich genutzt wird. Die Änderungen sind auf den Beginn des folgenden Kalenderjahres zusammengefasst bis zum 31. März anzuzeigen.

Ausnahme:

Ändert sich in einem Jahr nur die Eigentümerin oder der Eigentümer, weil das Grundstück im Ganzen verkauft, verschenkt oder vererbt wurde, wird das Finanzamt von sich aus tätig. Von Ihnen wird keine Anzeige erwartet. Vom Finanzamt erfolgt eine sogenannte Zurechnungsfortschreibung.

Bei ganz oder teilweise von der Grundsteuer befreiten Grundstücken ist jede Änderung in der Nutzung oder in den Eigentumsverhältnissen beim zuständigen Finanzamt anzuzeigen. Auch der Wegfall der Voraussetzungen für die ermäßigte Steuermesszahl nach § 15 Abs. 2 bis 5 Grundsteuergesetz (z. B. bei denkmalgeschützten Gebäuden/Gebäudeteilen) sind beim zuständigen Finanzamt anzuzeigen. Die Anzeigen sind bis zum 31. März des Jahres zu erstatten, das auf das Kalenderjahr der Änderung oder des Wegfalls der Voraussetzungen folgt.

Die zuvor genannten Anzeigen sind den Finanzbehörden nach amtlich vorgeschriebenem Datensatz über die amtlich bestimmte Schnittstelle elektronisch über das Steuer-Onlineportal der Finanzverwaltung "Mein ELSTER" zu übermitteln.

In begründeten Einzelfällen ist die Anzeige auch auf dem amtlichen Papier-Vordruck »Grundsteuer-Änderungsanzeige« beim für das Grundstück zuständigen Finanzamt einzureichen. Der amtliche Vordruck »Grundsteuer-Änderungsanzeige« steht Ihnen hier als ausfüllbares PDF-Dokument (GW 5) zur Verfügung. Dieses ist auszufüllen, auszudrucken und eigenhändig zu unterschreiben. Alternativ erhalten Sie den Papier-Vordruck »Grundsteuer-Änderungsanzeige« auch beim Finanzamt.

Der ausgefüllte und eigenhändig unterschriebene amtliche Vordruck »Grundsteuer-Änderungsanzeige« ist per Post, per Telefax oder durch persönliche Abgabe vor Ort zu übermitteln.

Hinweis:

Die Anzeigepflichten nach § 228 Absatz 2 BewG und nach § 19 GrStG können Sie innerhalb der Anzeigefrist auch durch Abgabe einer vollständigen Grundsteuererklärung nach § 228 Absatz 1 BewG erfüllen. Diese können Sie bereits jetzt über das Steuer-Onlineportal der Finanzverwaltung "Mein ELSTER" elektronisch einreichen.

Allgemeines zur Grundsteuer

Die Grundsteuer ist eine Objektsteuer und knüpft an den vorhandenen Grundbesitz an. Sie ist von den Eigentümerinnen und Eigentümern von Grundbesitz, wie Grundstücke und Betriebe der Land- und Forstwirtschaft, zu zahlen. Anders als die Grunderwerbsteuer, die beim Kauf eines Grundstücks oder Gebäudes einmalig zu zahlen ist, muss die Grundsteuer jedes Jahr bezahlt werden.

Reform der Grundsteuer

Bisher wird die Grundsteuer durch die Finanzbehörden anhand von Einheitswerten berechnet. Diese Werte stammen für die alten Bundesländer aus dem Jahr 1964 und für die neuen Bundesländer aus dem Jahr 1935. Die tatsächliche Wertentwicklung eines Grundstücks wird durch diese alten Werte nicht widergespiegelt und gleichartige Grundstücke unterschiedlich behandelt. Deshalb hat das Bundesverfassungsgericht die bisherige Berechnungsmethode für verfassungswidrig erklärt. Zugleich forderte das Bundesverfassungsgericht eine gesetzliche Neuregelung zur Grundsteuer bis Ende 2019.

Das Gesetzgebungsverfahren wurde im November 2019 abgeschlossen.

Die verschiedenen Behörden (unter anderem die Finanzämter) haben fünf Jahre Zeit, um alle nötigen Daten zu erheben und die entsprechenden Werte für die einzelnen Grundstücke zu ermitteln.

Ebenso haben die Länder nun bis zum 31. Dezember 2024 die Möglichkeit, vom Bundesrecht abweichende Regelungen vorzubereiten („Öffnungsklausel“).

Die neuen Regelungen gelten ab dem 1. Januar 2025. Bis dahin gilt das bisherige Recht zum Übergang weiter. Die neu berechnete Grundsteuer ist dann ab dem 1. Januar 2025 nach Aufforderung durch die Kommune zu zahlen.

Sachsen-Anhalt macht von der sogenannten „Öffnungsklausel“ keinen Gebrauch und wird die bundesgesetzlichen Regelungen übernehmen und anwenden.

Rechtliche Grundlagen

Rechtsgrundlage für die Bewertung des Grundeigentums ist das Bewertungsgesetz

Rechtsgrundlage für die Erhebung der Steuer ist das Grundsteuergesetz

Zeitstrahl Grundsteuer

Berechnung der Grundsteuer

Das bisherige dreistufige Verfahren bleibt erhalten. Danach berechnet sich die Grundsteuer wie folgt:

Grundsteuerwerterklärung

Vom Landesamt für Vermessung und Geoinformation Sachsen-Anhalt (LVermGeo) werden über einen Grundsteuer-Viewer Daten für die Grundsteuerwerterklärung zur kostenfreien Nutzung bereitgestellt.

Mit diesem Portal können Bürgerinnen und Bürger die für die Grundsteuererhebung erforderlichen Informationen für das Grundvermögen sowie für land- und forstwirtschaftliches Vermögen jederzeit digital abrufen.

Der Grundsteuer-Viewer des LVermGeo ist über die Internetseite (www.grundsteuerdaten.sachsen-anhalt.de) erreichbar.

Grundsteuerwertbescheid

Auf Grundlage der vom Grundstückseigentümer übermittelten Daten berechnet das Finanzamt den Grundsteuerwert eines Grundstücks. Als Ergebnis erhält der Eigentümer des Grundstücks einen Grundsteuerwertbescheid.

Der Bescheid enthält keine Zahlungsaufforderung. Er dient nur als Grundlage für die weiteren Berechnungsschritte.

Grundsteuermessbescheid

Der ermittelte Grundsteuerwert wird mit der gesetzlich festgeschriebenen Steuermesszahl multipliziert. Daraus entsteht der Grundsteuermessbetrag. Dieser wird dem Eigentümer des Grundstücks mit dem Grundsteuermessbescheid bekannt gegeben. Die Kommune, in welcher das Grundstück liegt, erhält die Daten elektronisch über ELSTER-Transfer.

Auch dieser Bescheid enthält keine Zahlungsaufforderung. Er ist die Grundlage für die Festsetzung der Grundsteuer durch die Kommune.

Grundsteuerbescheid

Der Grundsteuermessbetrag wird abschließend mit dem sogenannten Hebesatz der Kommune multipliziert, um die endgültige Grundsteuer zu ermitteln. Der Hebesatz soll durch die Kommunen so angepasst werden, dass die Grundsteuerreform insgesamt aufkommensneutral ist. Für die einzelnen Steuerpflichtigen kann sich die Höhe der Grundsteuer jedoch ändern.

Am Ende wird durch die Kommune der Grundsteuerbescheid ausgegeben. Damit erhebt die Kommune die Grundsteuer für alle in ihrem Gemeindegebiet liegenden Grundstücke. Die Festsetzung der Grundsteuer erfolgt durch die Städte und Gemeinden in der Regel jeweils zum Jahresanfang. Die auf den neuen Grundsteuerwerten basierende Grundsteuer ist erstmalig ab dem 1. Januar 2025 zu zahlen.

Bis zur Bekanntgabe eines neuen Grundsteuerbescheides sind die Zahlungen wie in der letzten Festsetzung angegeben, zu leisten. Die erzielten Einnahmen aus der Grundsteuer fließen ausschließlich den Städten und Gemeinden zu.

Wichtiger Hinweis zum ZENSUS

Alle Eigentümerinnen und Eigentümer von Grundbesitz müssen im Zeitraum vom 1. Juli 2022 bis 31. Januar 2023 Erklärungen im Zusammenhang mit der Grundsteuerreform an das Finanzamt übersenden.

Diese Erklärungen sind von der ab Mai 2022 im Rahmen des Zensus 2022 stattfindenden Gebäude- und Wohnungszählung unabhängig. Wegen der pandemiebedingten Verschiebung des Zensus fallen beide Erklärungspflichten zusammen. Eine parallele Datenerhebung ist dabei unvermeidlich, da unterschiedliche Merkmale abgefragt und erhoben werden. Aus Datenschutzgründen können die Befragung des Zensus und die Erklärungsabgabeverpflichtung gegenüber dem Finanzamt nicht zusammengelegt werden. Auch ein Austausch der abgefragten Daten untereinander ist dadurch ausgeschlossen.

Daher müssen Eigentümerinnen und Eigentümer von Grundbesitz beiden Erklärungspflichten nachkommen, soweit sie auch vom Zensus für die Befragung ausgewählt wurden.

Weitere Informationen zum Thema Zensus 2022 erhalten Sie unter www.zensus2022.de

Vordrucke zur Erklärung Grundsteuer

Grundsätzlich besteht für alle Eigentümerinnen und Eigentümer die gesetzliche Verpflichtung zur elektronischen Übermittlung der Erklärung (§ 228 BewG i. V. m. § 87a Abs. 6 S. 1 AO).

Die elektronische Abgabe kann über ELSTER (www.elster.de) oder andere Anbieter am freien Markt erfolgen.

Bei der elektronischen Übermittlung besteht für die Eigentümerinnen und Eigentümer der Vorteil, dass die Anwendungen bereits bestimmte Plausibilitätsprüfungen oder Hinweise beinhalten, die die Erklärungsabgabe wesentlich vereinfachen und auf die erforderlichen Daten beschränken bzw. auf diese hinweisen.

Soweit Sie bei „Mein ELSTER“ noch kein eigenes Benutzerkonto haben, kann für die elektronische Übermittlung der Erklärung auch das Benutzerkonto Angehöriger verwendet werden. Hierzu zählen beispielsweise Ehegatten oder Lebenspartner, Eltern, Kinder, Enkel, Geschwister und deren Ehegatten oder Lebenspartner sowie Kinder der Geschwister.

Wenn die elektronische Übermittlung für Eigentümerinnen und Eigentümer wirtschaftlich oder persönlich unzumutbar ist, da diese nicht über die erforderliche technische Ausstattung verfügen oder erforderliche Kenntnisse und Fähigkeiten zur Nutzung der Datenfernübertragung nicht vorliegen, können diese die Härtefallregelung (§ 150 Abs. 8 AO) in Anspruch nehmen und die Erklärung in Papierform abgeben.

Als Hilfe zum Ausfüllen der Erklärung in Papierform stehen die Ausfüllanleitungen zu den einzelnen Vordrucken zur Verfügung.

Soweit die Nutzung der hier bereitgestellten Vordrucke erforderlich ist und in Anspruch genommen wird, sollten diese von Ihnen vor dem Ausdruck elektronisch ausgefüllt werden, um die Verarbeitung der Erklärung im Finanzamt zu erleichtern. Werden diese von Ihnen handschriftlich ausgefüllt, sollte dies in Druckschrift erfolgen.

Bitte reichen Sie keine Unterlagen zu Ihrer Grundsteuerwerterklärung ein. Sollten Unterlagen von Ihnen für die Prüfung benötigt werden, wird das Finanzamt diese bei Ihnen gesondert anfordern. Bitte bewahren Sie diese daher auf.

- Hinweise zum Ausfüllen der Papiererklärungen

- GW-1 Hauptvordruck (grundsätzliche Angaben)

- Ausfüllanleitung GW-1 (Ausfüllanleitung zum Hauptvordruck)

- GW-1A Anlage Feststellungsbeteiligte (Angaben zu mehr als drei Eigentümerinnen und Eigentümern)

- GW-2 Anlage Grundstück (Angaben zum Grund und Boden und Gebäuden)

- Ausfüllanleitung GW-2 (Ausfüllanleitung zur Anlage Grundstück)

- GW-2A Einlageblatt zur Anlage Grundstück (Angaben zu weiteren Gebäuden oder Gebäudeteilen auf dem Grundstück)

- GW-3 Anlage Land- und Forstwirtschaft (Angaben zu allen Flurstücken und deren Nutzung)

- Ausfüllanleitung GW-3 (Ausfüllanleitung zur Anlage Land- und Forstwirtschaft)

- GW-3A Anlage Tierbestand (Angaben zu gehaltenen und erzeugten Tieren)

- Ausfüllanleitung GW-3A (GW-3A Anlage Tierbestand)

- GW-4 Anlage Grundsteuerbefreiung/-vergünstigung (Anträge auf Grundsteuerbefreiungen oder Ermäßigungen der Steuermesszahl)

- Ausfüllanleitung GW-4 (Ausfüllanleitung zur Anlage Grundsteuerbefreiung/-vergünstigung)

- GW-5 Grundsteuer-Änderungsanzeige

- GW-5 Ausfüllanleitung zur Grundsteuer-Änderungsanzeige